Oddłużanie – wszystko co musisz wiedzieć, aby pozbyć się długów z kredytów i pożyczek, również chwilówek i nie wrócić już do pętli zadłużania się. Poradnik ekspertów i lidera na rynku.

Jak skutecznie się oddłużyć?

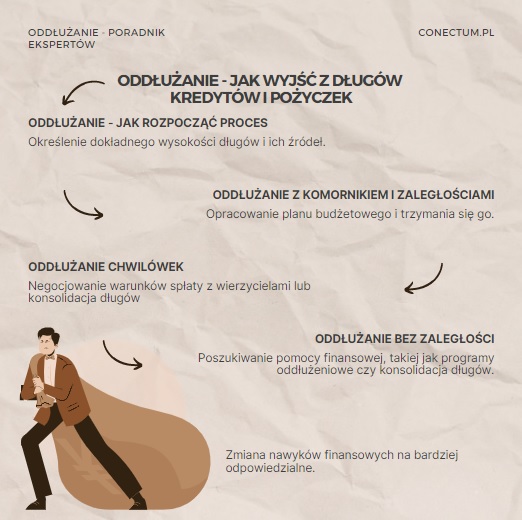

Aby skutecznie się oddłużyć i wyjść z długów, należy przede wszystkim zrozumieć swoją sytuację finansową i określić, jakie działania trzeba podjąć, aby ją poprawić. Można to zrobić przez:

- Określenie dokładnego wysokości długów i ich źródeł.

- Opracowanie planu budżetowego i trzymania się go.

- Negocjowanie warunków spłaty z wierzycielami.

- Poszukiwanie pomocy finansowej, takiej jak programy oddłużeniowe czy konsolidacja długów.

- Zmiana nawyków finansowych na bardziej odpowiedzialne.

Ważne jest również, aby pamiętać o regularnym spłacaniu długów i unikaniu ponoszenia nowych długów. Warto również skontaktować się z profesjonalnym doradcą finansowym, który może pomóc w opracowaniu planu oddłużenia i udzielić dalszej pomocy.

Plan oddłużeniowy to dokument, który określa sposób spłaty długów przez dłużnika. Zawiera on informacje dotyczące wysokości długów, terminów spłaty, wysokości rat oraz innych warunków ustalonych między dłużnikiem a wierzycielami.

Czym jest plan oddłużeniowy?

Aby opracować skuteczny plan oddłużeniowy, należy:

- Określić dokładnie wysokość długów i ich źródeł

- Opracować plan budżetowy i trzymać się go

- Negocjować warunki spłaty z wierzycielami

- Znaleźć źródła dodatkowego dochodu, aby poprawić sytuację finansową

- Przygotować się do konsekwencji prawnych w przypadku niespłacania długów.

Plan oddłużeniowy powinien być przedstawiony wierzycielom, którzy mogą zaakceptować lub odrzucić proponowane warunki. Jeśli plan zostanie zaakceptowany, dłużnik jest zobowiązany do ściśle trzymania się ustalonych warunków.

Ważne jest, aby pamiętać, że plan oddłużeniowy jest tylko jednym ze sposobów na rozwiązanie problemu długów i powinien być stosowany w połączeniu z innymi metodami, takimi jak zmiana nawyków finansowych czy poszukiwanie pomocy finansowej.

Jak szybko spłacić długi?

Wyjście z długów może być trudne i wymagać czasu, ale istnieją pewne kroki, które można podjąć, aby przyspieszyć proces:

- Określenie dokładnej wysokości długów i ich źródeł.

- Opracowanie planu budżetowego i trzymanie się go. To pomoże Ci lepiej zrozumieć, gdzie idzie Twój pieniądz i jak możesz go lepiej wykorzystać do spłaty długów.

- Negocjowanie warunków spłaty z wierzycielami. Możesz spróbować uzyskać niższe oprocentowanie, wydłużenie terminu spłaty lub rozłożenie długu na mniejsze raty.

- Poszukiwanie pomocy finansowej, takiej jak programy oddłużeniowe czy konsolidacja długów.

- Zmiana nawyków finansowych na bardziej odpowiedzialne, takie jak unikanie niepotrzebnych wydatków, oszczędzanie pieniędzy, itp.

- Przyspieszanie spłaty długów poprzez dodatkowy dochód, np. przez podjęcie dodatkowej pracy czy sprzedaż niepotrzebnych rzeczy.

Ważne jest, aby pamiętać, że proces oddłużenia może być trudny i wymagać czasu, ale dzięki odpowiedniemu planowaniu i determinacji, można go skutecznie przeprowadzić.

Proces oddłużania – jak zacząć?

Aby rozpocząć proces oddłużania, należy najpierw dokładnie określić swoją sytuację finansową. Możesz to zrobić przez:

- Zestawienie wszystkich swoich długów, w tym ich wysokości, terminów spłaty, oprocentowania oraz wierzycieli.

- Opracowanie planu budżetowego, w którym uwzględnisz swoje przychody i wydatki, aby lepiej zrozumieć, gdzie idzie Twoje pieniądze.

- Skontaktowanie się z doradcą finansowym lub specjalistą ds. oddłużania, który pomoże Ci zrozumieć swoją sytuację i opracować plan oddłużenia.

- Negocjowanie warunków spłaty z wierzycielami, aby uzyskać bardziej korzystne warunki spłaty.

- Poszukiwanie pomocy finansowej, takiej jak programy oddłużeniowe czy konsolidacja długów.

- Zmiana nawyków finansowych na bardziej odpowiedzialne, takie jak unikanie niepotrzebnych wydatków, oszczędzanie pieniędzy, itp.

- Zastanów się nad ubezpieczeniem na życie lub innym rozwiązaniem, które może pomóc w rozwiązaniu problemów finansowych w przypadku nieoczekiwanych zdarzeń.

Ważne jest, aby pamiętać, że proces oddłużenia może być trudny i wymagać czasu, ale dzięki odpowiedniemu planowaniu, determinacji i poszukiwaniu pomocy, można go skutecznie przeprowadzić.

Proces oddłużania – ile trwa?

Czas trwania procesu oddłużania zależy od wielu czynników, takich jak wysokość długów, terminy spłaty, oprocentowanie oraz indywidualna sytuacja finansowa dłużnika.

Jeśli długi są niewielkie, a dłużnik ma regularne dochody i jest w stanie trzymać się planu budżetowego, może on skutecznie spłacić długi w ciągu kilku miesięcy.

Natomiast jeśli długi są wysokie, a dłużnik ma trudności z utrzymaniem regularnych dochodów lub trzymaniem się planu budżetowego, proces oddłużania może trwać kilka lat.

Proces oddłużenia może przyspieszyć się, jeśli dłużnik poszuka dodatkowych źródeł dochodu, negocjuje warunki spłaty z wierzycielami, czy też skorzysta z pomocy specjalistów.

Ważne jest, aby pamiętać, że proces oddłużenia to długotrwały proces i wymaga ciężkiej pracy i determinacji, ale jeśli jest on przeprowadzony prawidłowo, może doprowadzić do uwolnienia dłużnika od długów.

Jak uniknąć ponownego zadłużenia po oddłużeniu?

Aby uniknąć ponownego zadłużenia po oddłużeniu, należy przestrzegać następujących wskazówek:

- Opracowanie i trzymanie się planu budżetowego: Zrozumienie swoich przychodów i wydatków pomoże Ci uniknąć ponownego zadłużenia się.

- Unikanie niepotrzebnych wydatków: Staraj się unikać niepotrzebnych wydatków, takich jak zakupy impulsowe, wyjazdy wakacyjne itp.

- Oszczędzanie pieniędzy: Staraj się odkładać pieniądze na “czarną godzinę” takie jak awaria samochodu czy nieoczekiwane wydatki.

- Negocjowanie warunków zakupów na raty: Jeśli musisz kupić coś na raty, spróbuj negocjować warunki takie jak oprocentowanie czy wysokość rat.

- Konsultowanie decyzji finansowych: Przed podjęciem ważnych decyzji finansowych, takich jak zakup samochodu czy mieszkania, skonsultuj się z doradcą finansowym.

- Prowadzenie dziennika finansowego: Prowadzenie dziennika finansowego pomaga zrozumieć wydatki i lepiej zarządzać pieniędzmi.

- Edukacja finansowa: Ucz się o finansach, różnych produktach finansowych i jak podejmować odpowiednie decyzje finansowe.

- Unikanie pożyczek od rodziny czy znajomych: pożyczki od bliskich osób mogą prowadzić do trudności w relacjach i konfliktów.

Pamiętaj, że uniknięcie ponownego zadłużenia wymaga ciągłego wysiłku i samodyscypliny, ale dzięki odpowiedniemu planowaniu i zarządzaniu swoimi finansami, możesz uniknąć ponownego zadłużenia się.

Jakie są różnice między oddłużaniem a konsolidacją długów?

Oddłużanie i konsolidacja długów to dwa różne procesy, które mają na celu pomóc dłużnikom w rozwiązaniu problemów z długami.

Oddłużanie polega na opracowaniu planu spłaty długów, który uwzględnia wysokość długów, terminy spłaty, oprocentowanie i indywidualną sytuację finansową dłużnika. Celem oddłużania jest uzyskanie bardziej korzystnych warunków spłaty długów oraz przywrócenie dłużnika do zdolności do spłaty swoich zobowiązań.

Konsolidacja długów natomiast polega na połączeniu kilku długów w jeden, który jest spłacany w ramach jednej raty. Konsolidacja długów pozwala na uzyskanie niższego oprocentowania, co skutkuje niższymi ratami i krótszym okresem spłaty.

W przypadku oddłużenia, dłużnik nadal jest zobowiązany do spłacania swoich długów, ale warunki spłaty są bardziej korzystne. Natomiast konsolidacja długów polega na połączeniu kilku długów w jeden, co pozwala na uzyskanie niższych rat i krótszego okresu spłaty.

Oba procesy mogą być skuteczne w rozwiązywaniu problemów z długami, ale który z nich jest odpowiedni dla danego dłużnika, zależy od indywidualnej sytuacji finansowej oraz od tego, jakie cele chce osiągnąć. Warto skonsultować się z doradcą finansowym, który pomoże wybrać odpowiednie rozwiązanie.

Kroki postępowania oddłużeniowego

- Zestawienie wszystkich długów: Określenie wysokości długów, terminów spłaty, oprocentowania oraz wierzycieli.

- Opracowanie planu budżetowego: Zrozumienie swoich przychodów i wydatków pomoże Ci lepiej zarządzać swoimi finansami i przygotować się do procesu oddłużenia.

- Skontaktowanie się z doradcą finansowym: Specjalista ds. oddłużania pomoże Ci zrozumieć swoją sytuację finansową i opracować plan oddłużenia.

- Negocjowanie warunków spłaty: Spróbuj uzyskać bardziej korzystne warunki spłaty, takie jak niższe oprocentowanie, wydłużenie terminu spłaty czy rozłożenie długu na mniejsze raty.

- Poszukiwanie pomocy finansowej: Rozważ skorzystanie z programów oddłużeniowych czy konsolidacji długów, które mogą pomóc Ci w rozwiązaniu problemów z długami.

- Zmiana nawyków finansowych: Zmiana nawyków finansowych na bardziej odpowiedzialne, takie jak unikanie niepotrzebnych wydatków, oszczędzanie pieniędzy itp.

- Spłata długów: Przestrzegaj planu spłaty długów i staraj się spłacać długi jak najszybciej.

- Monitorowanie sytuacji finansowej: Regularnie monitoruj swoją sytuację finansową i zmieniaj plan, jeśli jest to konieczne.

- Edukacja finansowa: nieustannie ucz się o finansach, różnych produktach finansowych i jak podejmować odpowiednie decyzje finansowe, aby uniknąć ponownego zadłużenia.

Jakie dokumenty są potrzebne do oddłużenia

Do procesu oddłużenia najczęściej potrzebne są następujące dokumenty:

- Dowód osobisty: Potrzebny do potwierdzenia tożsamości dłużnika.

- Zaświadczenie o zarobkach: Potrzebne do określenia dochodów dłużnika i zdolności do spłaty długów.

- Wydruki z rachunków bankowych: Potrzebne do ustalenia wysokości przychodów i wydatków dłużnika.

- Informacje o długach: Potrzebne do określenia wysokości, terminów spłaty oraz oprocentowania długów.

- Umowy kredytowe: Potrzebne do ustalenia warunków spłaty kredytów.

- Oświadczenie o sytuacji majątkowej i rodzinnej: Potrzebne do określenia indywidualnej sytuacji dłużnika i do opracowania planu oddłużenia.

- Dokumenty dotyczące nieruchomości: Potrzebne w przypadku, gdy dłużnik posiada nieruchomości, które mogą być użyte do spłaty długów.

- Inne dokumenty, które mogą być potrzebne w zależności od indywidualnej sytuacji dłużnika.

Ważne jest, aby pamiętać, że lista ta może różnić się w zależności od indywidualnej sytuacji dłużnika i od tego, na jakim etapie znajdują się zadłużenia.

Oddłużanie z windykacją

Oddłużanie z windykacją polega na rozwiązaniu problemów z długami przy udziale podmiotu windykacyjnego. Windykator jest firmą lub osobą, która zajmuje się ściąganiem należności od dłużników.

Kroki postępowania oddłużeniowego z windykacją są podobne do procesu bez windykacji, ale z kilkoma dodatkowymi krokami:

- Skontaktowanie się z windykatorem: Udzielenie wyjaśnień co do swojej sytuacji finansowej i uzgodnienie planu spłaty długów.

- Opracowanie planu budżetowego: Zrozumienie swoich przychodów i wydatków pomoże Ci lepiej zarządzać swoimi finansami i przygotować się do procesu oddłużenia.

- Negocjowanie warunków spłaty: Spróbuj uzyskać bardziej korzystne warunki spłaty, takie jak niższe oprocentowanie, wydłużenie terminu spłaty czy rozłożenie długu na mniejsze raty.

- Poszukiwanie pomocy finansowej: Rozważ skorzystanie z programów oddłużeniowych czy konsolidacji długów, które mogą pomóc Ci w rozwiązaniu problemów z długami.

- Zmiana nawyków finansowych: Zmiana nawyków finansowych na bardziej odpowiedzialne, takie jak unikanie niepotrzebnych wydatków, oszczędzanie pieniędzy itp.

- Spłata długów: Przestrzegaj planu spłaty długów i staraj się spłacać długi jak najszybciej.

- Monitorowanie sytuacji finansowej: Regularnie monitoruj swoją sytuację finansową i zmieniaj plan, jeśli jest to konieczne.

Oddłużane z komornikiem

Oddłużanie z komornikiem jest procesem, który polega na rozwiązaniu problemów z długami przy udziale komornika. Jest to trudniejsze niż oddłużanie bez komornika, ponieważ komornik ma uprawnienia do ściągania długów przez zajęcie wynagrodzenia, majątku czy nawet ruchomości dłużnika.

Jeśli masz komornika, pierwszym krokiem jest skontaktowanie się z nim i uzgodnienie planu spłaty długów. Komornik może zgodzić się na rozłożenie długu na mniejsze raty czy wydłużenie terminu spłaty.

Kolejnym krokiem jest przygotowanie planu budżetowego, w którym uwzględnione są wszystkie wydatki i dochody, w celu określenia, ile pieniędzy można przeznaczyć na spłatę długu.

Ważne jest, aby pamiętać, że oddłużanie z komornikiem wymaga ciągłego wysiłku i samodyscypliny, a także współpracy z komornikiem. Warto rozważyć skorzystanie z pomocy specjalisty, który pomoże Ci przejść przez ten trudny proces.

Jak uniknąć egzekucji komorniczej przy oddłużaniu?

- Skontaktowanie się z wierzycielem: Jeśli masz trudności ze spłatą długu, skontaktuj się z wierzycielem i spróbuj uzgodnić warunki spłaty.

- Opracowanie planu budżetowego: Zrozumienie swoich przychodów i wydatków pomoże Ci lepiej zarządzać swoimi finansami i przygotować się do procesu oddłużenia.

- Negocjowanie warunków spłaty: Spróbuj uzyskać bardziej korzystne warunki spłaty, takie jak niższe oprocentowanie, wydłużenie terminu spłaty czy rozłożenie pożyczki na mniejsze raty.

- Skorzystanie z pomocy finansowej: Rozważ skorzystanie z programów oddłużeniowych czy konsolidacji długów, które mogą pomóc Ci w rozwiązaniu problemów z długami.

Czy istnieją sposoby na uniknięcie egzekucji komorniczej (alternatywy dla egzekucji komorniczej)?

Egzekucja komornicza jest ostatecznym etapem w ściąganiu długu przez wierzycieli. Po bezskutecznej windykacji i polubownym etapie ściągania długów, wierzyciel kieruje sprawę do sądu a następnie sąd po wydaniu wyroku wyraża zgodę na egzekucję komorniczą.

Aby uniknąć egzekucji komorniczej po prostu musisz do niej nie dopuścić. Jakie są metody na polubowną spłatę długu:

- Negocjowanie warunków spłaty: Możliwe jest próba negocjacji warunków spłaty z wierzycielami, aby uzyskać bardziej korzystne warunki spłaty.

- Konsolidacja długów: Konsolidacja długów polega na połączeniu kilku pożyczek lub kredytów w jedną, o niższym oprocentowaniu i miesięcznej racie.

- Refinansowanie: Refinansowanie polega na zaciągnięciu nowego kredytu, aby spłacić istniejące zobowiązania.

- Oddłużanie: Oddłużanie polega na rozwiązaniu problemów z długami poprzez uzgodnienie warunków spłaty z wierzycielami, konsolidację długów, umorzenie długu lub inne rozwiązania.

- Mediacja: Mediacja polega na rozwiązywaniu problemów z długami z pomocą neutralnego mediatora, który pomaga stronom w negocjowaniu warunków spłaty.

Jakie są skutki egzekucji komorniczej?

Oto kilka przykładów możliwych skutków:

- Zajęcie wynagrodzenia: Komornik może zająć część wynagrodzenia dłużnika, aby pokryć należności.

- Zajęcie ruchomości: Komornik może zająć ruchomości dłużnika, takie jak meble, sprzęt elektroniczny, jedzenie, odzież itp.

- Zajęcie nieruchomości: Komornik może zająć nieruchomości dłużnika, takie jak mieszkanie czy działkę, aby pokryć należności.

- Wpis do rejestru dłużników: Dłużnik, który nie spłaca długu, może znaleźć się w rejestrze dłużników, co może mieć negatywny wpływ na jego zdolność kredytową i możliwości zaciągnięcia kredytu

- Zajęcie kona bankowego: Dłużnik ma do dyspozycji jedynie minimalne wynagrodzenie miesięczne do pobrania z konta bankowego

- Utrudnienia w prowadzeniu działalności gospodarczej: Dłużnik, który jest prowadzącym działalność, może mieć trudności z pozyskiwaniem nowych kontrahentów i wyodrębnieniem swojej działalności.

- Ograniczenie prawa do wyboru: Dłużnik, który ma egzekucję komorniczą, może mieć prawo do podejmowania decyzji dotyczących swoich majątków, takich jak sprzedaż nieruchomości czy ruchomości.

- Warto zaznaczyć, że są to tylko przykłady, a rzeczywiste konsekwencje będą uzależnione od konkretnych okoliczności sprawy, wysokości zadłużenia oraz przepisów obowiązujących w danym kraju. Ważne jest, aby zasięgnąć profesjonalnej porady i rozważyć wszystkie opcje przed podjęciem decyzji i o tym pamiętać

- głównym celem procesu egzekucyjnego jest spłata długu, a nie ukaranie dłużnika. Jeśli stoisz przed procesem egzekucji, najlepiej skontaktować się z doradcą ds. zadłużenia lub ekspertem prawnym, aby zrozumieć swoje prawa i opcje oraz pomóc znaleźć rozwiązanie pasujące do Twojej sytuacji.

Czy istnieją sposoby na uniknięcie komornika?

Istnieją sposoby na uniknięcie komornika, takie jak:

- Skontaktuj się z wierzycielem: Jeśli masz trudności ze spłatą długu, skontaktuj się z wierzycielem i spróbuj uzgodnić warunki spłaty. Często wierzyciele są skłonni do negocjacji warunków spłaty, zwłaszcza jeśli dłużnik jest zdeterminowany, aby spłacić swoje długi.

- Skorzystaj z pomocy doradcy finansowego: Specjalista ds. oddłużenia pomoże Ci zrozumieć swoją sytuację finansową i opracować plan oddłużenia.

- Skorzystaj z programów oddłużeniowych: Rozważ skorzystanie z programów oddłużeniowych, które mogą pomóc Ci w rozwiązaniu problemów z długami.

- Oszczędzaj pieniądze: Oszczędzanie pieniędzy jest ważne, aby uniknąć ponownego zadłużenia się i mieć rezerwę finansową na trudne czasy.

- Przestrzegaj planu spłaty: Przestrzegaj planu spłaty, który został uzgodniony z wierzycielem, aby uniknąć kolejnych problemów z długami.

Warto zaznaczyć, że to tylko przykłady i nie ma gwarancji uniknięcia egzekucji czy komornika. Jednak utrzymywanie otwartej komunikacji z wierzycielem, próba negocjacji i przestrzeganie planu spłaty może pomóc uniknąć zaangażowania komornika. Ponadto ważne jest, aby rozumieć przepisy ustawowe i wykonawcze obowiązujące w Twoim kraju związane z zadłużeniem i procesem egzekucji, aby poznać swoje prawa i opcje

Oddłużanie bez zaległości

Oddłużanie bez zaległości to proces, w którym dłużnik rozwiązuje swoje problemy z długami, zanim stanie się on zaległy. Oznacza to, że dłużnik nie jest już w stanie zapłacić swoich długów w terminie, ale jeszcze nie przegapił żadnej raty.

W przypadku oddłużania bez zaległości, ważne jest, aby jak najszybciej zareagować i znaleźć rozwiązanie problemu z długami, zanim stanie się on zaległy.

Kroki postępowania oddłużeniowego są podobne do procesu z zaległościami:

- Zestawienie wszystkich długów: Określenie wysokości długów, terminów spłaty, oprocentowania oraz wierzycieli.

- Opracowanie planu budżetowego: Zrozumienie swoich przychodów i wydatków pomoże Ci lepiej zarządzać swoimi finansami i przygotować się do procesu oddłużenia.

- Skontaktowanie się z doradcą finansowym: Specjalista ds. oddłużania pomoże Ci zrozumieć swoją sytuację finansową i opracować plan oddłużenia.

- Negocjowanie warunków spłaty: Spróbuj uzyskać bardziej korzystne warunki spłaty, takie jak niższe oprocentowanie, wydłużenie terminu spłaty czy rozłożenie długu na mniejsze raty.

- Poszukiwanie pomocy finansowej: Rozważ skorzystanie z programów oddłużeniowych czy konsolidacji długów, które mogą pomóc Ci w rozwiązaniu problemów z długami.

- Zmiana nawyków finansowych: Zmiana nawyków finansowych na bardziej odpowiedzialne, takie jak unikanie niepotrzebnych zaległości.

Oddłużanie z zaległościami

Oddłużanie z zaległościami to proces, w którym dłużnik rozwiązuje swoje problemy z długami, po tym jak już przegapił co najmniej jedną ratę. Oznacza to, że dłużnik jest już w stanie zaległym i jego długi są już windykowane przez wierzycieli lub komorników.

W przypadku oddłużania z zaległościami, ważne jest, aby jak najszybciej zareagować i znaleźć rozwiązanie problemu z długami, zanim sytuacja stanie się jeszcze bardziej skomplikowana.

Kroki postępowania oddłużeniowego obejmują:

- Zestawienie wszystkich długów: Określenie wysokości długów, terminów spłaty, oprocentowania oraz wierzycieli.

- Opracowanie planu budżetowego: Zrozumienie swoich przychodów i wydatków pomoże Ci lepiej zarządzać swoimi finansami i przygotować się do procesu oddłużenia.

- Skontaktowanie się z doradcą finansowym: Specjalista ds. oddłużania pomoże Ci zrozumieć swoją sytuację finansową i opracować plan spłaty zadłużenia nawet pomimo posiadania zaległości w spłatach.

- Negocjowanie warunków spłaty: Spróbuj uzyskać bardziej korzystne warunki spłaty, takie jak niższe oprocentowanie, wydłużenie terminu spłaty czy rozłożenie długu na mniejsze raty.

- Poszukiwanie pomocy finansowej: Rozważ skorzystanie z programów oddłużeniowych czy konsolidacji długów, które mogą pomóc Ci w rozwiązaniu problemów z długami.

- Skontaktowanie się z wierzycielami: Jeśli masz trudności ze spłatą długów, skontaktuj się z wierzycielami i spróbuj uzgodnić warunki spłaty.

- Skorzystanie z pomocy komornika: Jeśli masz już komornika, skontaktuj się z nim i uzgodnij plan spłaty długów.

- Zmiana nawyków finansowych: Zmiana nawyków finansowych na bardziej odpowiedzialne, takie jak unikanie niepotrzebnych wydatków, oszczędzanie pieniędzy itp.

- Spłata długów: Przestrzegaj planu spłaty długów i staraj się spłacać długi jak najszybciej.

- Monitorowanie sytuacji finansowej: Regularnie monitoruj swoją sytuację finansową i zmieniaj plan, jeśli jest to konieczne.

Oddłużanie kredytów

Oddłużanie kredytów to proces, w którym dłużnik rozwiązuje swoje problemy związane z kredytami, takimi jak kredyty hipoteczne, konsumpcyjne czy samochodowe.

Kroki postępowania oddłużeniowego dla kredytów obejmują:

- Zestawienie wszystkich kredytów: Określenie wysokości kredytów, terminów spłaty, oprocentowania oraz wierzycieli.

- Opracowanie planu budżetowego: Zrozumienie swoich przychodów i wydatków pomoże Ci lepiej zarządzać swoimi finansami i przygotować się do procesu oddłużenia.

- Skontaktowanie się z doradcą finansowym: Specjalista ds. oddłużania pomoże Ci zrozumieć swoją sytuację finansową i opracować plan oddłużenia.

- Negocjowanie warunków spłaty: Spróbuj uzyskać bardziej korzystne warunki spłaty, takie jak niższe oprocentowanie, wydłużenie terminu spłaty czy rozłożenie kredytu na mniejsze raty.

- Poszukiwanie pomocy finansowej: Rozważ skorzystanie z programów oddłużeniowych czy konsolidacji kredytów, które mogą pomóc Ci w rozwiązaniu problemów z kredytami.

- Zmiana nawyków finansowych: Zmiana nawyków finansowych na bardziej odpowiedzialne, takie jak unikanie niepotrzebnych wydatków, oszczędzanie pieniędzy itp.

- Spłata kredytów: Przestrzegaj planu spłaty kredytów i staraj się spłacać je jak najszybciej

Oddłużanie z chwilówek

Oddłużanie z chwilówek to proces, w którym dłużnik rozwiązuje swoje problemy związane z chwilówkami, czyli krótkoterminowymi pożyczkami, udzielanymi bez zabezpieczenia.

Kroki postępowania oddłużeniowego dla chwilówek obejmują:

- Zestawienie wszystkich chwilówek: Określenie wysokości pożyczek, terminów spłaty, oprocentowania oraz wierzycieli.

- Opracowanie planu budżetowego: Zrozumienie swoich przychodów i wydatków pomoże Ci lepiej zarządzać swoimi finansami i przygotować się do procesu oddłużenia.

- Skontaktowanie się z doradcą finansowym: Specjalista ds. oddłużania pomoże Ci zrozumieć swoją sytuację finansową i opracować plan oddłużenia.

- Negocjowanie warunków spłaty: Spróbuj uzyskać bardziej korzystne warunki spłaty, takie jak niższe oprocentowanie, wydłużenie terminu spłaty czy rozłożenie pożyczki na mniejsze raty.

- Poszukiwanie pomocy finansowej: Rozważ skorzystanie z programów oddłużeniowych czy konsolidacji chwilówek, które mogą pomóc Ci w rozwiązaniu problemów z chwilówkami.

- Skontaktowanie się z wierzycielami: Jeśli masz trudności ze spłatą chwilówek, skontaktuj się z wierzycielami i spróbuj uzgodnić warunki spłaty.

- Skorzystanie z pomocy organizacji pozarządowych: Organizacje pozarządowe mogą pomóc Ci w rozwiązaniu problemów z chwilówkami, udzielając bezpłatnego doradztwa finansowego.

- Zmiana nawyków finansowych: Zmiana nawyków finansowych na bardziej odpowiedzialne, takie jak unikanie niepotrzebnych wydatków, oszczędzanie pieniędzy itp.

- Spłata chwilówek: Przestrzegaj planu spłaty chwilówek i staraj się spłacać je jak najszybciej.

- Monitorowanie sytuacji finansowej: Regularnie monitoruj swoją sytuację finansową i zmieniaj plan, jeśli jest to konieczne.

Jakie są konsekwencje prawne oddłużenia?

Konsekwencje prawne oddłużenia mogą różnić się w zależności od kraju i indywidualnej sytuacji dłużnika. Oto kilka przykładów możliwych konsekwencji:

- Przedawnienie długu: W wielu krajach istnieją przepisy dotyczące przedawnienia długu, co oznacza, że po pewnym okresie czasu wierzyciel nie może już żądać spłaty długu.

- Wpis do rejestru dłużników: Jeśli dłużnik nie spłaca długu, może znaleźć się w rejestrze dłużników, co może mieć negatywny wpływ na jego zdolność kredytową.

- Windykacja: Wierzyciel może skierować sprawę do windykacji, co oznacza, że dłużnik może być zmuszony do oddania wierzycielowi ruchomości czy nieruchomości.

- Egzekucja komornicza: W przypadku braku spłaty długu, wierzyciel może skierować sprawę do komornika, który będzie mógł zająć dochód dłużnika, ruchomości czy nieruchomości.

- Postępowanie sądowe: Wierzyciel może wystąpić na drogę sądową, co oznacza, że dłużnik może być zobowiązany do zapłaty długu oraz kosztów sądowych.

- Umorzenie długu: W niektórych przypadkach, jeśli dłużnik jest w trudnej sytuacji finansowej i nie ma możliwości spłaty długu, sąd może orzec umorzenie długu.

Czy oddłużanie jest darmowe?

Oddłużanie może być darmowe lub płatne, w zależności od kraju i sposobu rozwiązania problemów z długami.

- Darmowe oddłużanie: Wiele organizacji pozarządowych oferuje bezpłatne doradztwo finansowe i pomoc w oddłużaniu dla osób z problemami z długami. Mogą one pomóc w opracowaniu planu oddłużenia, negocjowaniu warunków spłaty oraz udzielaniu porad dotyczących zarządzania finansami.

- Płatne oddłużanie: Inne firmy oferują usługi oddłużeniowe za opłatą. Firmy te zwykle oferują usługi doradcze, takie jak opracowywanie planu oddłużenia, negocjowanie warunków spłaty oraz pomoc w składaniu wniosków o umorzenie długu.

Warto zauważyć, że ważne jest, aby zachować ostrożność w kontaktach z płatnymi firmami oddłużeniowymi, ponieważ niektóre mogą pobierać wysokie opłaty i mogą nie być w stanie wywiązać się ze swoich obietnic.

Należy również pamiętać, że konsekwencje prawne niespłaconych długów nadal obowiązują, niezależnie od wybranej metody oddłużenia. Dlatego ważne jest, aby dokładnie ocenić opcje i zasięgnąć profesjonalnej porady przed podjęciem jakichkolwiek decyzji

Jakie są alternatywy dla oddłużenia?

Alternatywy dla oddłużenia to inne sposoby na rozwiązanie problemów z długami, takie jak:

- Konsolidacja długów: Konsolidacja długów polega na połączeniu kilku pożyczek lub kredytów w jedną, o niższym oprocentowaniu i miesięcznej racie.

- Refinansowanie: Refinansowanie polega na zaciągnięciu nowego kredytu, aby spłacić istniejące zobowiązania.

- Negocjowanie warunków spłaty: Możliwe jest próba negocjacji warunków spłaty z wierzycielami, aby uzyskać bardziej korzystne warunki spłaty.

- Oszczędzanie: Oszczędzanie pieniędzy jest ważne, aby uniknąć ponownego zadłużenia się i mieć rezerwę finansową na trudne czasy.

- Zmiana nawyków finansowych: Zmiana nawyków finansowych na bardziej odpowiedzialne, takie jak unikanie niepotrzebnych wydatków, oszczędzanie pieniędzy itp.

- Upadłość konsumencka: Bankructwo jest ostatecznym rozwiązaniem dla osób, które nie są w stanie spłacić swoich długów.

Warto zauważyć, że każda opcja ma swoje zalety i wady, a najlepszy wybór będzie zależał od konkretnych okoliczności danej osoby. Ważne jest, aby przed podjęciem decyzji zasięgnąć profesjonalnej porady i rozważyć wszystkie opcje.

Jakie są różnice między oddłużaniem a restrukturyzacją długu?

Oddłużanie i restrukturyzacja długu to dwa różne sposoby rozwiązania problemów z długimi, chociaż mogą być stosowane razem.

- Oddłużanie: Oddłużanie polega na rozpatrywaniu problemów z długami poprzez uzgodnienie warunków podjęcia z zobowiązaniami, ustaleniem długu, umorzenie długu lub inne rozwiązania. Celem jest spłata długów w całości, choć często wydłużenie terminu dodatkowego.

- Restrukturyzacja długu: Restrukturyzacja długu polega na przekształceniu długu w taki sposób, aby był dalej do akceptacji dla opłaty. Może to zmienić wysokość raty, wydłużenie dodatkowej, alternatywnej stopy procentowej itp. Celem jest umożliwienie wykorzystania standardowego długu.

Podsumowując, restrukturyzacja zadłużenia koncentruje się na uczynieniu długu łatwiejszym do zarządzania dla pożyczkobiorcy, podczas gdy oddłużenie ma na celu całkowite uregulowanie długu za pomocą różnych metod. Należy pamiętać, że restrukturyzacja zadłużenia może nie być najlepszą opcją dla wszystkich, a najlepszy wybór będzie zależał od konkretnych okoliczności danej osoby. Ważne jest, aby przed podjęciem decyzji zasięgnąć profesjonalnej porady i rozważyć wszystkie opcje.

Gdzie zgłosić się, aby ustalić program oddłużania?

Możesz wypełnić formularz poniżej, przejść do zakładki kontakt, napisać do nas na czacie od 9.00 do 17.00 lub po prostu zadzwonić: 731 306 481.

Błąd: Brak formularza kontaktowego.